摘要:美國政府將開始實(shí)施名義GDP目標(biāo),由美聯(lián)儲(chǔ)購買國庫券、票據(jù)和債券提供資金。為了完全理解為什么我如此有信心美聯(lián)儲(chǔ)的資產(chǎn)負(fù)債表可能會(huì)在短期內(nèi)高出10倍,我將比較美國如何應(yīng)對(duì)二戰(zhàn)的后果與如何應(yīng)對(duì)COVID-19的后果。...

本文作者:BitMEX創(chuàng)始人Arthur Hayes

(以下所表達(dá)的任何觀點(diǎn)均為作者個(gè)人觀點(diǎn),不應(yīng)作為投資決策的依據(jù),也不應(yīng)被解釋為對(duì)從事投資交易的建議或意見。)

對(duì)于那些擁有彭博終端的人,請(qǐng)運(yùn)行 FARBAST Index 。這是以百萬美元為單位的美聯(lián)儲(chǔ)資產(chǎn)負(fù)債表的指數(shù),每周更新一次。我一直在老調(diào)常談地談?wù)撨@個(gè),但這個(gè)數(shù)字及其軌跡是唯一重要的事情。如果你相信美聯(lián)儲(chǔ)的資產(chǎn)負(fù)債表將從今天的水平呈指數(shù)級(jí)增長,那么加密貨幣市場(chǎng)的短期波動(dòng)就變得無關(guān)緊要。

需要明確的是,有兩件事對(duì)我對(duì)宏觀加密貨幣市值的整體看漲至關(guān)重要。

-

美國政府將開始實(shí)施名義 GDP 目標(biāo),由美聯(lián)儲(chǔ)購買國庫券、票據(jù)和債券提供資金。因此,美聯(lián)儲(chǔ)的資產(chǎn)負(fù)債表將高于今天。

-

去中心化金融(DeFi)將積極分散由中央金融服務(wù)機(jī)構(gòu)執(zhí)行的許多尋租活動(dòng)。由于更便宜的費(fèi)用和更具包容性而節(jié)省的資金將流向最終用戶和持有代幣的人。

-

第 1 點(diǎn)的高速增長推動(dòng)了第 2 點(diǎn)的加速。

在評(píng)估有機(jī)體或作為人類集合的文明的潛在行為時(shí),自我延續(xù)和成長是兩個(gè)普遍的常數(shù)。大多數(shù)現(xiàn)代社會(huì)都有一個(gè)潛在的無限增長假設(shè)。看看我們?nèi)绾螢楣善倍▋r(jià)。

股票的價(jià)值是所有未來現(xiàn)金流的折扣流。最終價(jià)值假設(shè)公司繼續(xù)存在并永遠(yuǎn)增長。這顯然在經(jīng)驗(yàn)上是錯(cuò)誤的,但無論如何我們將其插入我們的幻想模型中。因此,我的首要假設(shè)是增長是首選和假設(shè)的。問題是成本。實(shí)現(xiàn)增長的方式有很多,在國家層面上最有效的方式之一是用借款名義實(shí)現(xiàn) GDP 目標(biāo)。

為了完全理解為什么我如此有信心美聯(lián)儲(chǔ)的資產(chǎn)負(fù)債表可能會(huì)在短期內(nèi)高出 10 倍,我將比較美國如何應(yīng)對(duì)二戰(zhàn)的后果與如何應(yīng)對(duì) COVID-19 的后果。政治和經(jīng)濟(jì)難題始終是,“一個(gè)國家如何在毀滅性危機(jī)之后繼續(xù)發(fā)展?”

我花了很多時(shí)間談?wù)撁绹呢泿耪撸皇侨ブ行幕呢泿藕徒鹑隗w系相對(duì)于目前占主導(dǎo)地位的寄生中心化體系的基本優(yōu)點(diǎn)。我們生活在一個(gè)美元的世界。任何閱讀中本聰白皮書的人都明白,2008 年的金融危機(jī)和所有主要央行的反應(yīng)是中本聰相信可以創(chuàng)造更好的東西的原因之一。因此,對(duì)全球最重要的金融機(jī)構(gòu)美聯(lián)儲(chǔ)的升值和信心,將使任何投機(jī)者對(duì)當(dāng)天下跌 30% 至 50% 不屑一顧,因?yàn)樗麄冎溃诓坏绞甑臅r(shí)間里印鈔的海嘯將使加密貨幣綜合市值達(dá)到難以想象的水平。

在我們回到 1939 年之前,請(qǐng)看一下這個(gè)。由于美國為抗擊 COVID 制定了龐大的財(cái)政刺激措施,聯(lián)邦凈支出占 2020 年 GDP 的 31%。按 2020 年全球 GDP 衡量,這使得美國政府作為一個(gè)獨(dú)立實(shí)體可以成為第三大經(jīng)濟(jì)體——僅次于美國私營部門和中國。任何大型中央政府的偉大之處在于他們收集大量統(tǒng)計(jì)數(shù)據(jù)。你無法管理你無法衡量的東西。因此,二戰(zhàn)期間和之后的豐富統(tǒng)計(jì)數(shù)據(jù)允許任何有互聯(lián)網(wǎng)連接的人接入。

先讓我?guī)蚑ikTok用戶更容易理解;我知道我寫的第一句話可能就讓你失去了閱讀興趣,但我希望現(xiàn)在你的注意力可以抽出 2 分鐘:

1 二戰(zhàn)后發(fā)生了什么

-

為了支付第二次世界大戰(zhàn)支出的費(fèi)用,美國政府借了錢。為了降低資金成本,美聯(lián)儲(chǔ)購買了足夠數(shù)量的債券來固定貨幣價(jià)格。長尾固定在不大于2.5%。

-

結(jié)果,美聯(lián)儲(chǔ)的資產(chǎn)負(fù)債表從 1939 年到 1946 年增長了 11 倍。

-

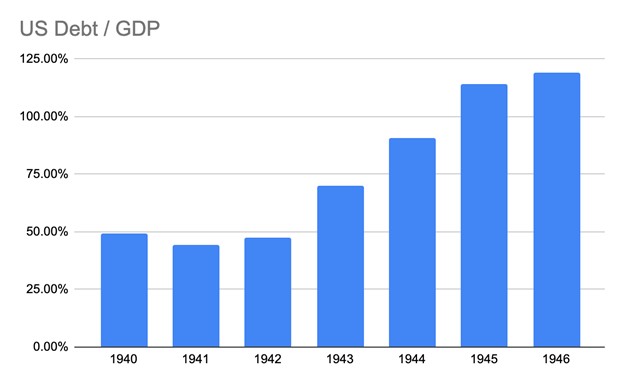

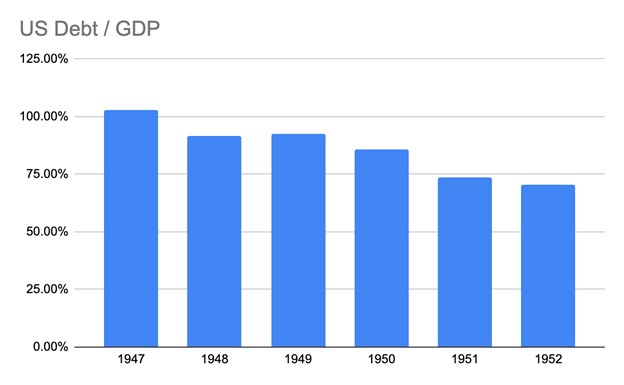

在高峰時(shí)期,美國債務(wù)占 GDP 的比率達(dá)到 110%;為了通過通貨膨脹來消除為贏得戰(zhàn)爭而產(chǎn)生的債務(wù),美聯(lián)儲(chǔ)繼續(xù)固定國債曲線的價(jià)格,直到 1951 年的貨幣協(xié)議,當(dāng)時(shí)美聯(lián)儲(chǔ)重新獨(dú)立于財(cái)政部。

-

不幸的是,平民被禁止私人擁有黃金,因此他們?cè)馐芰藝?yán)重的負(fù)利率和高通脹。除了政府債券和股票,他們無處可投資。

-

到 1951 年,美國政府成功交付資產(chǎn)負(fù)債表,將債務(wù) / GDP 比率從 110% 降至 70%。現(xiàn)在美聯(lián)儲(chǔ)允許自由市場(chǎng)在美國國債市場(chǎng)再次運(yùn)作。

2 COVID后發(fā)生了什么

-

2020 年,與 COVID 的戰(zhàn)爭導(dǎo)致美國 GDP 出現(xiàn)二戰(zhàn)以來的最大降幅。

-

作為應(yīng)對(duì),由共和黨領(lǐng)導(dǎo)的美國政府在美國歷史上花費(fèi)了最多的資金。

-

美聯(lián)儲(chǔ)雖然沒有對(duì)國債曲線進(jìn)行明確的定價(jià),但購買了 2020 年發(fā)行的所有國債的 55%。這導(dǎo)致其資產(chǎn)負(fù)債表在 2020 年增長了 76%。

-

到 2020 年底,美國債務(wù)與 GDP 之比達(dá)到了 130% 的歷史新高。

-

民主黨上臺(tái)后,就像共和黨人一樣,迅速制定了幾萬億美元的支出票據(jù),并承諾做得多。

-

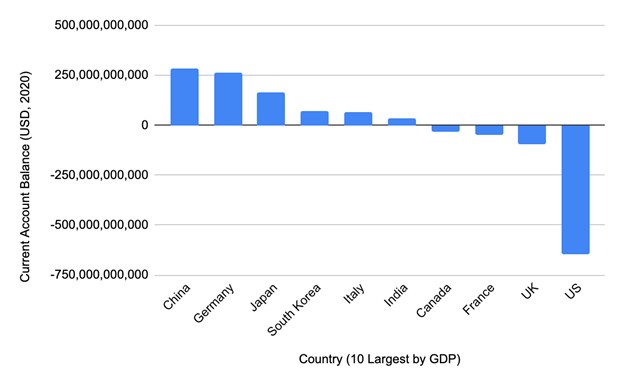

美國現(xiàn)在是一個(gè)雙赤字國家;它的支出大于稅收(財(cái)政赤字),進(jìn)口大于出口(負(fù)資本賬戶)。

-

美國兩黨政客都直言,政府必須積極擴(kuò)大財(cái)政支出以糾正過去的錯(cuò)誤,并確保勞工在 COVID 之后得到保護(hù)。

-

外國人不會(huì)等著眼睜睜地看著他們價(jià)值 7 萬億美元的美國國債大幅縮水,而且凈購買了 2020 年發(fā)行的國債的 8%,而購買了 2002 年至 2019 年發(fā)行的所有國債的 42%。

-

政治上唯一可以接受的選擇是通過美聯(lián)儲(chǔ)的貨幣印刷來支付激進(jìn)的財(cái)政支出。

-

值得慶幸的是,到 2021 年,我們有了加密資本市場(chǎng),這不是某些政府機(jī)構(gòu)或中央銀行的目標(biāo)。

-

雖然美聯(lián)儲(chǔ)創(chuàng)造的數(shù)十萬億美元不會(huì)全部流入加密貨幣,但其中一些會(huì)流入——而且由于加密貨幣不受阻礙,它可以上升到允許持有者在面對(duì)貨幣通脹時(shí)保持購買力的水平。

我和我的研究助理一直在努力創(chuàng)建信息豐富的圖表,使這個(gè)假設(shè)栩栩如生。系好安全帶,準(zhǔn)備好喝一杯或一杯康普茶,讓我們愛上宏觀經(jīng)濟(jì)統(tǒng)計(jì)數(shù)據(jù)。當(dāng)你完成時(shí),我希望你對(duì)你的加密投資組合更有信心,也許你會(huì)逢低買入,逢低買入,逢低買入……

3 戰(zhàn)爭=通貨膨脹

戰(zhàn)爭是一件可怕的事情。當(dāng)您作為納稅人必須直接付款時(shí),情況甚至更糟。這就是為什么政府寧愿采取隱形的通貨膨脹稅,也不愿積極提高稅收來支付戰(zhàn)爭費(fèi)用。人們可能會(huì)變得有點(diǎn)太和平主義者,導(dǎo)致對(duì)使用他們的稅款提出反對(duì)意見。

雖然提高了某些稅收來支付美國參與二戰(zhàn)的費(fèi)用,就像之前和之后的所有政府一樣,他們選擇借錢來支付戰(zhàn)爭費(fèi)用。我將大量引用紐約聯(lián)邦銀行于 2020 年 2 月發(fā)布的題為《管理 1940 年代國債收益率曲線》的工作報(bào)告(以下斜體部分來自本報(bào)告)。

1941年珍珠港事件后,當(dāng)美國決定正式參戰(zhàn)時(shí),他們不得不弄清楚如何支付戰(zhàn)斗所需的巨額開支。請(qǐng)記住——政府支出,財(cái)政部通過出售債券來支付費(fèi)用。與往常一樣,您希望在借錢時(shí)支付盡可能少的利息。財(cái)政部禮貌地要求美聯(lián)儲(chǔ)創(chuàng)建超額銀行準(zhǔn)備金,其唯一目的是支持其債券發(fā)行。

戰(zhàn)前:

FOMC(聯(lián)邦公開市場(chǎng)委員會(huì))沒有嘗試管理準(zhǔn)備金水平或利率水平。公開市場(chǎng)操作僅限于維持國債的“有序市場(chǎng)”,通常涉及期限轉(zhuǎn)換,而不是直接購買或出售。

但隨后,財(cái)政部要求美聯(lián)儲(chǔ)幫助他們確定貨幣價(jià)格,因?yàn)槠胀ù蟊姴⒉唤邮苋绱说偷睦蕘韼椭绹疄閼?zhàn)爭努力提供資金:

?% 的賬單利率并沒有得到同樣廣泛的支持。在第一次大規(guī)模戰(zhàn)時(shí)融資之前——1942 年 5 月發(fā)行 9 億美元的 2.5% 25 年期債券——財(cái)政部官員要求聯(lián)邦公開市場(chǎng)委員會(huì)承諾維持充足的超額準(zhǔn)備金。他們希望能夠依靠超額準(zhǔn)備金的壓力來提振對(duì)債券的需求。

腳注:

理事會(huì)主席 Marriner Eccles 幾個(gè)月前曾指出,“如果目前的融資方式基本上繼續(xù)下去,……將有必要?jiǎng)?chuàng)造大量的超額準(zhǔn)備金,以使銀行承受壓力。購買政府證券。” 聯(lián)邦公開市場(chǎng)委員會(huì)會(huì)議記錄,1942 年 3 月 2 日,第 4 頁。

翻譯一下的意思就是:財(cái)政部想以很便宜的價(jià)格借錢。你正在拖著我們,美聯(lián)儲(chǔ),尖叫著制定一項(xiàng)政策,我們必須購買無限量的債券,以將價(jià)格固定在你,財(cái)政部所希望的水平。結(jié)果是我們的資產(chǎn)負(fù)債表將爆炸。

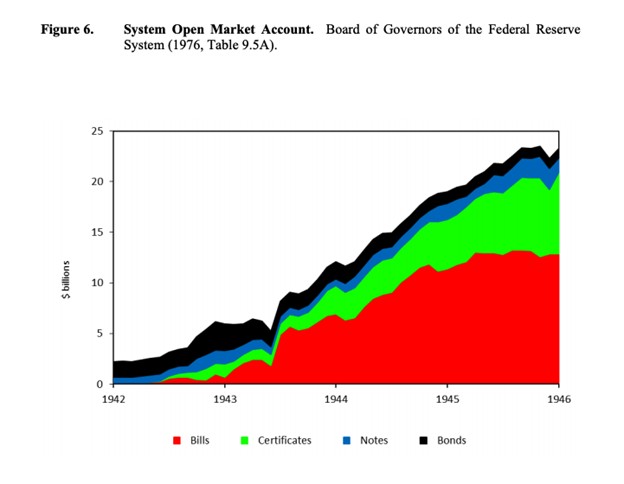

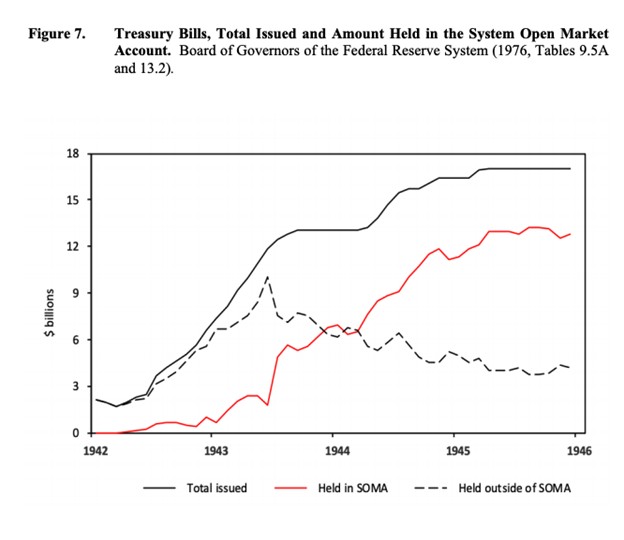

從 1939 年到 1946 年,美聯(lián)儲(chǔ)的 SOMA 賬戶余額膨脹了 10 倍以上,因?yàn)樗谪?cái)政部的要求下履行了固定貨幣價(jià)格的愛國職責(zé)。最重要的是,長期債券的利率固定在 2.5%。

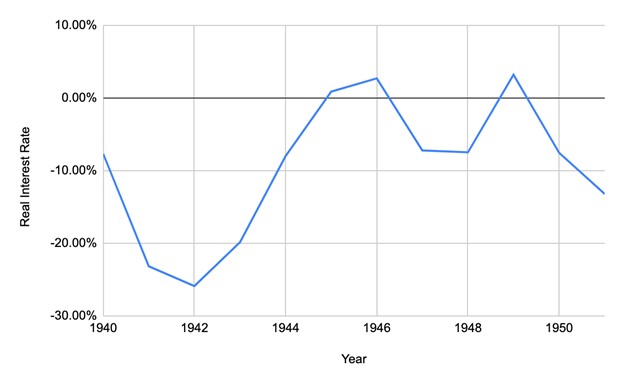

這張圖表清楚地表明,公眾不想以人為壓低的價(jià)格向美國政府貸款。不幸的是,早在 1930 年代,羅斯福總統(tǒng)就禁止私人擁有黃金。這種數(shù)千年的傳統(tǒng)通脹對(duì)沖不可用。

我粗略地將實(shí)際利率定義為長期債券利率減去名義 GDP 同比增長率。任何政府都可以通過印鈔來刺激經(jīng)濟(jì)活動(dòng)。如果它支付的利率低于通過債務(wù)融資創(chuàng)造的 GDP 增長,那么它就會(huì)獲利,而其公共債務(wù)的持有者則會(huì)遭受損失。二戰(zhàn)后亞洲四小龍的每一個(gè)“經(jīng)濟(jì)奇跡”都?xì)w功于它在金融上壓制儲(chǔ)蓄者并將廉價(jià)融資轉(zhuǎn)向重工業(yè)。這就是中國能夠從 1980 年到現(xiàn)在快速增長的原因。困難的部分是讓自己擺脫國債的效益提升。

正如我們所看到的,任何通過銀行系統(tǒng)存款或持有美國國債來儲(chǔ)蓄的人都被嚴(yán)重負(fù)利率掏空,以便美國能夠承受戰(zhàn)爭。你真的無能為力——要么把積蓄存入銀行,要么購買債券。股市仍在從大蕭條中復(fù)蘇。從 1939 年到 1951 年,道瓊斯工業(yè)平均指數(shù)下跌了 4.6%。沒有辦法擺脫對(duì)儲(chǔ)戶造成的金融壓制。

這種貨幣通脹確實(shí)滲透到了實(shí)際的商品和服務(wù)中。從1939年到1951年,CPI指數(shù)幾乎翻了一番。

我討厭庫存流量比(STFU),但它很受歡迎,所以我將 STFU 并在我的分析中使用它。圖表說明美國的資產(chǎn)負(fù)債表為了參加戰(zhàn)爭而被犧牲了。

即使在敵對(duì)行動(dòng)結(jié)束后,美聯(lián)儲(chǔ)仍繼續(xù)固定貨幣價(jià)格。美國在其實(shí)體基礎(chǔ)設(shè)施毫發(fā)無損的情況下出現(xiàn),并重建了歐洲。GDP增長猛增。但利率沒有。結(jié)果是政府資產(chǎn)負(fù)債表去杠桿化。

美聯(lián)儲(chǔ)終于在 1951 年重新獲得獨(dú)立。他們履行了愛國職責(zé),然后被允許奉行獨(dú)立的貨幣政策。

僵局一直持續(xù)到 1951 年 2 月中旬,當(dāng)時(shí)斯奈德因病入醫(yī)并留下助理國務(wù)卿威廉·麥克切斯尼·馬丁來談判所謂的“財(cái)政部-聯(lián)邦儲(chǔ)備協(xié)議”。1951 年 3 月 3 日星期六晚,財(cái)政部和美聯(lián)儲(chǔ)官員宣布,他們“在債務(wù)管理和貨幣政策方面達(dá)成了完全一致的意見,以進(jìn)一步推進(jìn)他們的共同目標(biāo),以確保成功地為政府的需求融資,并在同時(shí),盡量減少公共債務(wù)的貨幣化。” 51 Alan Meltzer (2003, p. 712) 總結(jié)說,該協(xié)議“結(jié)束了十年不靈活的利率”,是“該國的一項(xiàng)重大成就”。

我很喜歡這句話:

Alan Meltzer(2003 年,第 712 頁)得出結(jié)論,該協(xié)議“結(jié)束了十年不變的利率”,是“該國的一項(xiàng)重大成就”。

翻譯:我們?nèi)藶榈貕旱土素泿艃r(jià)格,以幫助政府使用隱形通貨膨脹稅來支付戰(zhàn)爭費(fèi)用。

幸運(yùn)的是,美國擁有先天的物質(zhì)和自然資本,可以在沒有任何社會(huì)動(dòng)蕩的情況下推行如此公然通脹的貨幣政策。那是因?yàn)槊绹鴵碛蟹浅?qiáng)大的國內(nèi)制造業(yè)基礎(chǔ),可以養(yǎng)活自己,并且在國內(nèi)擁有生產(chǎn)真正商品所需的工業(yè)商品。隨著貨幣供應(yīng)的擴(kuò)張導(dǎo)致實(shí)際商品和服務(wù)的嚴(yán)重通貨膨脹,大多數(shù)奉行類似戰(zhàn)爭支付政策的國家都陷入了社會(huì)混亂。那是因?yàn)榇蠖鄶?shù)國家都沒有得到大自然的恩賜。

英國在 2006 年才剛剛還清了對(duì)美國的二戰(zhàn)債務(wù)。他們用了將近 6 年的時(shí)間才完全支付了戰(zhàn)爭的成本。美國僅用了 5 年時(shí)間——從 1946 年到 1951 年——顯著膨脹去掉了戰(zhàn)爭的成本。這就是成為世界儲(chǔ)備貨幣的美妙之處。

在我們過渡到現(xiàn)在時(shí)要記住的關(guān)鍵教訓(xùn)如下:

-

參加戰(zhàn)爭是昂貴的,政府寧愿通過通貨膨脹間接征稅,也不愿通過工資和資本稅直接征稅。

-

央行的獨(dú)立性是一種幻想。當(dāng)國內(nèi)議程要求中央銀行印鈔以降低政府的借貸成本時(shí),中央銀行將始終服從命令。

-

為了去杠桿化政府的資產(chǎn)負(fù)債表,政府必須能夠以低于債務(wù)擴(kuò)張所創(chuàng)造的名義 GDP 增長的成本借入資金。

-

發(fā)行閥是中央銀行的資產(chǎn)負(fù)債表,因?yàn)樗仨毟鶕?jù)需要增加多少,以吸收公眾拒絕以政府人為壓低的利率購買的政府債務(wù)。

-

這種貨幣通脹將體現(xiàn)在金融資產(chǎn)和實(shí)物商品上。

4 COVID-19 永遠(yuǎn)的戰(zhàn)爭

據(jù)官方統(tǒng)計(jì),大約在過去兩年中,有 60 萬美國人死于 COVID-19。

而大約400,000 美國人在二戰(zhàn)期間死亡。所有人類生命都是珍貴的,但對(duì)于一個(gè)被國內(nèi)選舉的政治家,那些死在尖銳的線域內(nèi)的政治家是最重要的。

就生命損失而言,COVID-19 已經(jīng)比二戰(zhàn)更具破壞性。這進(jìn)一步證明,與戰(zhàn)爭相比,流行病對(duì)人類造成的苦難和屠殺更多。這就是為什么應(yīng)對(duì)大流行的政策很容易超過戰(zhàn)爭的原因。

現(xiàn)代城市證明了傳染病的影響。自來水、下水道系統(tǒng)和建筑規(guī)范都在 19 世紀(jì)和 20 世紀(jì)發(fā)生了巨大變化或被新引入,以戰(zhàn)勝人類近距離居住時(shí)猖獗的各種傳染病。

美國 2020 年 GDP 降幅為二戰(zhàn)以來最大,而為抗擊 COVID 制定的預(yù)算赤字也創(chuàng)下了二戰(zhàn)后的記錄。以 COVID 的名義,現(xiàn)在一切皆有可能,尤其是因?yàn)榇罅餍械谋l(fā)加速了已經(jīng)發(fā)生的趨勢(shì)。

一場(chǎng)付費(fèi)游戲

讓我們首先分析美國政府如何為 2020 年制定的巨額財(cái)政支出買單。

由于其作為全球儲(chǔ)備貨幣發(fā)行國的地位,美國在其融資選擇方面處于獨(dú)特的地位。大部分貿(mào)易以美元計(jì)價(jià),因此凈出口國的商品以美元計(jì)價(jià)。除非他們想通過出售美元和購買本國貨幣來推高本國貨幣的價(jià)值,否則生產(chǎn)過剩的國家必須購買以美元計(jì)價(jià)的金融資產(chǎn)。美國必須擁有一個(gè)開放的資本賬戶,以履行其作為全球儲(chǔ)備貨幣發(fā)行人的角色。大多數(shù)國家不想讓外國人購買任何類型的金融資產(chǎn),尤其是國內(nèi)房產(chǎn)。這就是為什么像中國和日本這樣的主要經(jīng)濟(jì)強(qiáng)國會(huì)拒絕承擔(dān)儲(chǔ)備貨幣發(fā)行國的職責(zé)。他們對(duì)封閉或半封閉的資本市場(chǎng)非常滿意。

傳統(tǒng)上,由于其流動(dòng)性和被認(rèn)為是無風(fēng)險(xiǎn)的性質(zhì),生產(chǎn)過剩的國家將其出口收入回收到美國國債中。美國財(cái)政部每月發(fā)布國庫國際資本 (TIC) 數(shù)據(jù)。它匯總了誰擁有哪些類型的美元金融資產(chǎn)的詳細(xì)信息。

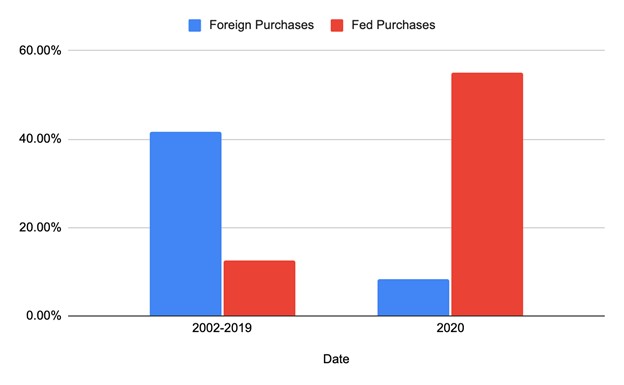

從 2002 年到 2019 年,外國人購買了美國國債凈發(fā)行量的 42%。

美聯(lián)儲(chǔ)購買了 13%。在邊際上,外國人的購買幫助美國政府以合理的利率為其預(yù)算赤字融資。

這一切在 2020 年發(fā)生了變化。COVID 摧毀了全球貿(mào)易,并暴露了全球公共衛(wèi)生領(lǐng)域的無效和投資不足。世界各國政府都在爭先恐后地想出如何支付關(guān)閉經(jīng)濟(jì)以阻止病毒傳播、確保個(gè)人防護(hù)裝備和疫苗供應(yīng)以及升級(jí)公共衛(wèi)生系統(tǒng)的費(fèi)用。他們需要所有可以乞討、借入或印刷的錢。

不幸的是,大多數(shù)國家不能像美國那樣大方地?cái)U(kuò)大政府支出。如果各國通過印鈔來增加財(cái)政支出,很可能會(huì)破壞其貨幣并導(dǎo)致商品價(jià)格上漲(隨之而來的是社會(huì)動(dòng)蕩)。如果平民得不到他們的面包,那么你烏紗帽難保。

“美國優(yōu)先”的口號(hào)有不同的風(fēng)格,但民主黨和共和黨都提倡它。人們普遍認(rèn)為,幫助工薪階層的政策,如本土制造業(yè)、基礎(chǔ)設(shè)施支出和進(jìn)口關(guān)稅,是 50 年來第一次正確的做法。不幸的是,這些政策是通貨膨脹的。

我對(duì)持有美國國債的外國持有人所持有的利率風(fēng)險(xiǎn)進(jìn)行了快速的估計(jì)。SIFMA 提供了一個(gè)按期限細(xì)分美國國債發(fā)行量的表格。我查看了當(dāng)前未償還國債的構(gòu)成,并使用這些比率來計(jì)算外國持有人的估計(jì)投資組合。然后我使用彭博上的 函數(shù)來計(jì)算每種票據(jù)或債券的修正久期(duration)。國庫券的期限為 2 至 10 年。這也包括浮動(dòng)利率票據(jù)。國債是 10 年以上的任何東西,也就是 20 年和 30 年期債券和 TIPS。

我計(jì)算出外國持有人的加權(quán)平均期限為 17.08 年。

一個(gè)基點(diǎn)的美元價(jià)值 (DV01) = 美元面值 * 久期 * 0.0001

DV01 = 6.461 萬億美元 * 17.08 * 0.0001 = 120.8 億美元

這個(gè)數(shù)字可能沒有多大意義,但這是一個(gè)巨大利率風(fēng)險(xiǎn)。如果利率上升1%或100個(gè)基點(diǎn),我很寬松地估計(jì)外國人將給市場(chǎng)造成1.208萬億美元的損失。鑒于截至 2021 年 3 月的名義規(guī)模為 6.461 萬億美元,利率上升 100 個(gè)基點(diǎn)會(huì)導(dǎo)致近 20% 的損失。我可以得到負(fù)凸性嗎!!!

請(qǐng)記住,如果您是長期債券,那么您就是短期利率。利率上升對(duì)債券持有人來說是個(gè)壞消息。

如果您是美國國債的大型外國持有者,而政府告訴您它更喜歡通脹政策來支持其國內(nèi)中產(chǎn)階級(jí),那么您會(huì)選擇退出。這就是為什么在2020年美國政府下鈔票雨時(shí),外國人罷工,只購買了8.39%的已發(fā)行國債。誰造成了這種差異?

答案很簡單。1939 年當(dāng)財(cái)政部需要一個(gè)吸盤來購買那些很貴的債券時(shí)發(fā)生了什么?他們打電話給“獨(dú)立”的中央銀行,并告訴他們他媽的加緊行動(dòng)。2020 年,財(cái)政部甚至不用問——美聯(lián)儲(chǔ)就購買了所有已發(fā)行國債的 55%。這就是美聯(lián)儲(chǔ)資產(chǎn)負(fù)債表在 2020 年增長 76% 的原因。

不要忘記外國債券持有人。稍后,當(dāng)我們討論美國政府在接下來的十年中的政策選擇時(shí),我們將回到他們面臨的困境。

有一些技術(shù)細(xì)節(jié)可以幫助美聯(lián)儲(chǔ)維持這種說法,即它不僅僅是運(yùn)行印鈔機(jī)來支付政府賬單:

-

美聯(lián)儲(chǔ)尚未為政府債券收益率設(shè)定明確目標(biāo)。看來他們更喜歡收益率有序、非波動(dòng)性地上升到我們尚不知道的某個(gè)水平。因?yàn)樗麄儧]有設(shè)定目標(biāo),他們可以板著臉說他們沒有參與收益率曲線控制(YCC)。這很重要,因?yàn)檎?qǐng)記住埃克爾斯行長早些時(shí)候說過的話——如果美聯(lián)儲(chǔ)正在執(zhí)行 YCC,他們的資產(chǎn)負(fù)債表將擴(kuò)大到任何必要的水平,以將收益率保持在或低于目標(biāo)水平。隨著資產(chǎn)負(fù)債表的擴(kuò)大,貨幣供應(yīng)量也在擴(kuò)大,這為通貨膨脹創(chuàng)造了環(huán)境。

-

美聯(lián)儲(chǔ)的負(fù)債不是法定貨幣。簡單地講,美聯(lián)儲(chǔ)不只是印鈔票并直接從他們的賬戶中支出。相反,他們?cè)谥饕?jīng)銷商周圍進(jìn)行了一場(chǎng)小游戲。財(cái)政部進(jìn)行了國債拍賣,大型交易商對(duì)債券進(jìn)行競(jìng)標(biāo),美聯(lián)儲(chǔ)立即以小幅加價(jià)從交易商那里購買了債券。每個(gè)人都贏了。美國政府得到了他們的支持,銀行得到報(bào)酬以承擔(dān)零風(fēng)險(xiǎn),而美聯(lián)儲(chǔ)可以聲稱他們沒有直接為政府提供資金。

-

2020年是爆發(fā)的一年。加密貨幣價(jià)格登上了月球,目前正受到地球引力的可怕影響。就這樣了嗎?美聯(lián)儲(chǔ)的資產(chǎn)負(fù)債表會(huì)繼續(xù)上升,帶走所有類型的金融資產(chǎn)嗎?讓我們看預(yù)測(cè)一下。

5 縮減恐慌(Taper Tantrum)

貨幣通脹只有在以政治上不可接受的方式表現(xiàn)出來時(shí)才是一個(gè)問題。政客們最關(guān)心的價(jià)格是勞動(dòng)力(工資)的價(jià)格,以及食品和能源的價(jià)格。

當(dāng) COVID-19 襲擊時(shí),美國政府關(guān)停了經(jīng)濟(jì),并向所有遭受麻煩的人寄送支票——1、2,扣好我的鞋,3、4 走出門,用經(jīng)濟(jì)刺激支票在 Robinhood 投資。當(dāng)您將所有各種政府支票加起來時(shí),大多數(shù)州的最低工資現(xiàn)在是每小時(shí) 15 至 20 美元,而在 COVID 之前,許多州的法定最低工資低于 10 美元。

企業(yè)現(xiàn)在抱怨政府的慷慨解囊阻止他們雇用足夠的工人。經(jīng)濟(jì)刺激支票絕對(duì)阻止企業(yè)以舊的低工資水平雇用工人,但解決方案是支付更多。在輸給資本 50 年之后,除了持續(xù)的實(shí)際工資增長之外,勞動(dòng)力不會(huì)接受任何事情。2022 年即將舉行選舉,紅色或藍(lán)色,如果你不分發(fā)好東西,其他人將在美國制造、親工會(huì)、高工資的平臺(tái)上競(jìng)選并擊敗親商業(yè)的寧愿優(yōu)先考慮資本回報(bào)的候選。時(shí)代精神已經(jīng)發(fā)生了變化。

社交媒體上的模因正在取笑美國為木材支付的荒謬價(jià)格這一事實(shí)告訴您通貨膨脹已經(jīng)到來,更重要的是,人們知道它在這里。

由于工資和原材料價(jià)格上漲,美聯(lián)儲(chǔ)需要放慢腳步并大聲疾呼,美聯(lián)儲(chǔ)需要放慢腳步并提高利率,或者至少要降低其資產(chǎn)負(fù)債表的增長速度。

4 月消費(fèi)者價(jià)格指數(shù) (CPI) 數(shù)十年來最高,這無濟(jì)于事。CPI 是政府計(jì)算的指數(shù),用于衡量實(shí)體經(jīng)濟(jì)中的通貨膨脹。如果美聯(lián)儲(chǔ)關(guān)心對(duì)抗通脹,那么所有跡象都存在——現(xiàn)在他們需要改變方向。

與此同時(shí),白宮難以在參議院獲得關(guān)鍵投票,以批準(zhǔn)下一項(xiàng)伴隨增稅的數(shù)萬億美元基礎(chǔ)設(shè)施交易。看來 COVID 大流行的緊迫性已經(jīng)減弱到足以讓黨派政治重新出現(xiàn)。

要讓美聯(lián)儲(chǔ)的資產(chǎn)負(fù)債表繼續(xù)增長,需要做兩件事:

-

美國政府需要繼續(xù)大舉支出。

-

美聯(lián)儲(chǔ)需要購買發(fā)行的大部分債券,以便使利率維持在美國政府可承受的水平上。

看來這兩個(gè)條件都受到政策制定者的質(zhì)疑。這對(duì)我的投資論文來說不是問題。現(xiàn)在,我將解釋為什么這種縮減恐慌會(huì)消退,美國政府和美聯(lián)儲(chǔ)將恢復(fù)正常運(yùn)作——美國政府會(huì)刷美聯(lián)儲(chǔ)的美元信用卡并提供必要的財(cái)政優(yōu)惠。

6 美聯(lián)儲(chǔ)資產(chǎn)負(fù)債表下降的風(fēng)險(xiǎn)

外國持有者

還記得那些決定減少 80% 購買新發(fā)行國債的外國國債持有人嗎?他們可以用他們的美元做什么?

彭博社編制的 2021 年美國 GDP 經(jīng)濟(jì)預(yù)測(cè)為 6.50%。如果能夠?qū)崿F(xiàn),那將是自1980年代初以來最快的增長。

盡管政客們傾向于將供應(yīng)鏈放在岸上,但這并非一朝一夕的事。

資料來源:世界銀行

中國、德國和日本將通過為美國消費(fèi)者生產(chǎn)小玩意兒來賺取美金,而美國消費(fèi)者則因他們的支票而大肆消費(fèi)。日本和中國也分別是美國國債的第一和第二大持有者。他們賺取最多的美元,因此持有最多的美國國債。

為了保持他們的國債存量,他們需要購買一組不同的美元資產(chǎn),這些資產(chǎn)不會(huì)因通貨膨脹的政府政策而明顯貶值。美國股市,特別是后 COVID 行為的受益者科技股在 2020 年吹響了大門。外國人沒有購買債券,而是變得聰明并大量進(jìn)入股票市場(chǎng)。

2020 年,外國人購買了價(jià)值 2.454 萬億美元的 stonks(對(duì)“stocks股票”的故意拼錯(cuò),這個(gè)梗通常用于一種幽默或諷刺的方式,特別是用來評(píng)論金融損失)。這是大約 57% 的美國國債發(fā)行量。根據(jù) 2021 年 1 月至 3 月的數(shù)據(jù)和直線推斷,2021 年外國人有望再購買價(jià)值 3.224 萬億美元的 stonks。

外國人沒有將他們的出口收入回收到美國國債中,而是購買了股票——這得益于低利率和不斷擴(kuò)大的美聯(lián)儲(chǔ)資產(chǎn)負(fù)債表。外國人仍持有價(jià)值 7.07 萬億美元的國債。

利率上升對(duì)長期債券和股權(quán)持有人來說是不利的。如果美聯(lián)儲(chǔ)甚至暗示將提高短期利率和/或減少每月購買債券的日期提前,將會(huì)發(fā)生兩件事。第一,隨著外國人拋售股票,股票市場(chǎng)將陷入困境。如果標(biāo)準(zhǔn)普爾 500 指數(shù)下跌 20%,世界上最快的人將會(huì)是回溯自己政策的美聯(lián)儲(chǔ)理事。第二,美國國債收益率將飆升。讓我們放在更高的背景下——利率提高 100 個(gè)基點(diǎn)足以將REKT(被虐)一詞紋在所有金融資產(chǎn)類別上。

7 “全能的”美國政府

每個(gè)政權(quán)都暗中或明確地向其公民承諾一些東西,以換取他們的支持。現(xiàn)代美國的建筑師是羅斯福總統(tǒng)和 LBJ 總統(tǒng)。

如果人民開始儲(chǔ)蓄,它就不會(huì)消費(fèi)。現(xiàn)代政府試圖消除/直接支付的主要大筆費(fèi)用主要與醫(yī)療保健有關(guān)。雖然美國的醫(yī)療保健并非完全免費(fèi),但美國確實(shí)為年輕人、老年人和窮人提供免費(fèi)或大量補(bǔ)貼的醫(yī)療服務(wù)。對(duì)政治家來說,最重要的群體是老齡化工人。嬰兒潮一代是美國最大、最富有的群體。老的有錢人掌控選票。因此,如果你是一名政治家,你必須支持他們關(guān)心的事情。而老的有錢人關(guān)心醫(yī)療保健。

隨著他們成長為有生產(chǎn)力的成年人,嬰兒潮一代得到了負(fù)擔(dān)得起/幾乎免費(fèi)的醫(yī)療保健服務(wù)。此外,他們還獲得了由社會(huì)保障局支付的有尊嚴(yán)的退休金。

作為回報(bào),他們將大部分收入用于追求美國夢(mèng)。一個(gè)擺滿小玩意兒的豪宅,一個(gè)裝滿廉價(jià)加工食品的儲(chǔ)藏室,一個(gè)兩車位車庫,里面有一輛皮卡車和一輛 SUV,里面裝滿了廉價(jià)的汽油。這就是美國消費(fèi)者如何占據(jù)了年度 GDP 的 60% 至 70% 。

醫(yī)療保險(xiǎn)、醫(yī)療補(bǔ)助和社會(huì)保障的美國政府支出項(xiàng)目統(tǒng)稱為entitlement(有權(quán)得到的東西)。人們認(rèn)為他們有權(quán)享受政府支付的醫(yī)療保健和退休金。任何試圖改革這些“東西”的政客都將在投票箱中都會(huì)吃到閉門羹。

美國的國防開支幾乎從未減少,因?yàn)楫?dāng)世界警察的代價(jià)很高。尤其是當(dāng)目標(biāo)是確保在社會(huì)不穩(wěn)定地區(qū)生產(chǎn)的廉價(jià)能源商品每天都在運(yùn)往美國時(shí)。

entitlement和國防開支的問題在于它們是真實(shí)的,而不是貨幣商品。無論美聯(lián)儲(chǔ)多么努力,它都無法印出更多的護(hù)士、醫(yī)院或航空母艦。隨著人口的病情逐漸加重和老齡化,本已昂貴的醫(yī)療保健系統(tǒng)將轉(zhuǎn)變?yōu)榱硪粋€(gè)昂貴的領(lǐng)域。

看一下這個(gè)——根據(jù)美國人口普查局的數(shù)據(jù),從 2010 年到 2019 年,65 歲及以上的人口增加了 7.74%。同期,醫(yī)療保險(xiǎn)和社會(huì)保障費(fèi)用增長了48.52%。老年人每增加 1%,他們對(duì)政府的支出就會(huì)增加 6%。在接下來的十年中,大約4200 萬 55-64 歲的人將成為 65 歲及以上。假設(shè)沒有人死亡,那么從現(xiàn)在到 2030 年,將有 13% 的人口開始積極尋求政府支持。如果目前的趨勢(shì)保持不變,那么醫(yī)療保健和退休支出將需要再增加 78%。

了解醫(yī)療保健、退休和國防開支的規(guī)模是這項(xiàng)工作的目標(biāo),下一個(gè)問題是美國政府將如何支付對(duì)與人民簽訂契約至關(guān)重要的計(jì)劃的增加成本。鑒于已經(jīng)發(fā)生的大量財(cái)政支出,許多人認(rèn)為,現(xiàn)在美國政府將采取積極提高資本稅的方式來支付不斷增加的支出。

此圖表顯示年度稅收收入占醫(yī)療保險(xiǎn)、醫(yī)療補(bǔ)助、社會(huì)保障和國防總支出的百分比。結(jié)論是,現(xiàn)在稅收幾乎不能覆蓋 100% 的成本,而 20 年前為 200%。在過去的 20 年中,總統(tǒng)職位由共和黨人擔(dān)任的時(shí)間為 60%,民主黨人為 40%。無論哪個(gè)政黨執(zhí)政,支出增長都快于收入。

從 2000 年到 2020 年,這些項(xiàng)目的成本增加了 207%,而稅收增加了 83%。如果我們將這一趨勢(shì)再推算十年,稅收收入將僅占 90%。政府仍有大約 30% 到 40% 的額外預(yù)算項(xiàng)目需要支付超出權(quán)利和國防開支的費(fèi)用。這假設(shè)生產(chǎn)率和經(jīng)濟(jì)活動(dòng)不會(huì)受到更高稅率的影響。當(dāng)人類從自己的努力中獲得的收益越來越少時(shí),他們會(huì)產(chǎn)生相同或更多的產(chǎn)出,這本身就是一個(gè)虛假的假設(shè)。

稅收永遠(yuǎn)無法覆蓋政府承諾的所有好處。與所有政府一樣,美國政府將借款以履行其社會(huì)義務(wù)。當(dāng)這樣做的成本相對(duì)便宜時(shí)尤其如此,在這種情況下,因?yàn)槊绹畵碛惺澜鐑?chǔ)備貨幣的印刷機(jī)。

8 別無選擇,只能向上

放慢美聯(lián)儲(chǔ)資產(chǎn)負(fù)債表增長的步伐與提高利率是一回事。如果美聯(lián)儲(chǔ)不加息,利率會(huì)顯著提高,因?yàn)橥鈬瞬粫?huì)將他們的貿(mào)易美元收入再循環(huán)到美國國債市場(chǎng)。

沒有政治上重要的利益相關(guān)者可以從更高的利率中受益。

國內(nèi)外債券持有人的投資組合都會(huì)遭受市場(chǎng)損失。

由于適用于未來股息流的貼現(xiàn)率上升,意味著估值會(huì)受到擠壓,因此股權(quán)持有人會(huì)受到影響。經(jīng)濟(jì)教條認(rèn)為,如果股市上漲,實(shí)體經(jīng)濟(jì)一定會(huì)做得更好。因此,如果股市下跌,則實(shí)體經(jīng)濟(jì)的表現(xiàn)會(huì)更糟。重點(diǎn):不要讓標(biāo)準(zhǔn)普爾指數(shù)下跌。

美國政府必須每年借入越來越多的資金,以提供隨著人口老齡化和世界秩序變得更加多極化而變得越來越昂貴的醫(yī)療保健、退休金和國防裝備。提高稅率在極端情況下既不受歡迎,也不足以產(chǎn)生所需的收入。美國政府需要美聯(lián)儲(chǔ)發(fā)揮作用并確保利率保持在低位,同時(shí)向經(jīng)濟(jì)注入債務(wù)以實(shí)現(xiàn)高于趨勢(shì)的增長。

貨幣緊縮和財(cái)政政策的唯一贏家是那些受益于強(qiáng)勢(shì)和穩(wěn)定美元的人。如果美國的債務(wù)占 GDP 的比率遠(yuǎn)低于 100%,那么可以說美國有能力在國內(nèi)繼續(xù)承擔(dān)全球儲(chǔ)備貨幣的成本。但現(xiàn)在它是一個(gè)雙赤字國家,國內(nèi)中下層階級(jí)過去50年以來承擔(dān)了法定美元制度的成本,將緊縮政策作為一種可口的政策出售的能力已經(jīng)不復(fù)存在。

9 試試

所有這些好詞和圖表都很棒,但美聯(lián)儲(chǔ)仍然希望相信它有選擇。因此,他們會(huì)試圖降低債券購買的步伐——可能會(huì)帶來災(zāi)難性的影響。2013 年,美聯(lián)儲(chǔ)代理主席談到未來可能會(huì)縮減購債規(guī)模,市場(chǎng)大跌眼鏡。斯托克斯和邦德得手了,伯南克很快就搞定了這個(gè)計(jì)劃。債券購買將如期進(jìn)行。

每當(dāng)美聯(lián)儲(chǔ)試圖從 QE 4 EVA 中脫身時(shí),市場(chǎng)都會(huì)說 NYET(沒有)。這次的賭注甚至更高,因?yàn)槊绹募榷ㄕ呤俏覀冋谂c COVID 交戰(zhàn),因此將盡我們所能花費(fèi)一切。與 1939 年至 1951 年期間類似,美聯(lián)儲(chǔ)將被暗示或明確要求購買債券以設(shè)計(jì)低于年度經(jīng)濟(jì)增長率的國債收益率曲線。

現(xiàn)在有兩個(gè)問題——美聯(lián)儲(chǔ)正在考慮減少每月購買債券的數(shù)量,而美國政府民選官員尚未通過任何新的大規(guī)模支出法案。如果美聯(lián)儲(chǔ)和美國政府不合作花更多的錢,加密貨幣市場(chǎng)將會(huì)為股票和債券市場(chǎng)將會(huì)發(fā)生什么而拉開序幕。

我完全預(yù)計(jì)跨資產(chǎn)類別的大屠殺將持續(xù)到初秋。美聯(lián)儲(chǔ)將在 6 月和 7 月召開了兩次政策會(huì)議。如果他們開始認(rèn)真談?wù)摽s減資產(chǎn)負(fù)債表增長,那要注意了。

民主黨需要想辦法通過他們的基礎(chǔ)設(shè)施法案。誰知道他們會(huì)做出什么樣的妥協(xié)才能出線,但我們需要更多的刺激支票。2021 年擴(kuò)大的 3,600 美元兒童信貸支票是朝著維持華盛頓方面的管理和繼續(xù)投資的良好一步。

綜上所述,如果美聯(lián)儲(chǔ)的資產(chǎn)負(fù)債表要增長 10 倍,就需要迅速進(jìn)行更多借貸。沒有什么是直線上升或下降的。在沒有股價(jià)下跌和利率上升的情況下,大型官僚組織的慣性將包含在財(cái)政上積極擴(kuò)張的努力。同樣,我相信我們將在今年夏季和秋季看到全球市場(chǎng)的負(fù)面反應(yīng)。

10 多高?

本文的重點(diǎn)是爭論,為了與 COVID 作戰(zhàn)并避免加劇社會(huì)動(dòng)蕩,唯一在政治上可接受的行動(dòng)方針是用借來的錢支付名義 GDP 目標(biāo)。為了將借貸成本保持在低于已實(shí)現(xiàn)的增長水平,美聯(lián)儲(chǔ)將把資產(chǎn)負(fù)債表擴(kuò)大到任何必要的水平。

名義 GDP 增長目標(biāo)政策有效——唯一的問題是防止工資和商品通脹失控。但有時(shí),這是政治上可以接受的結(jié)果。在戰(zhàn)爭期間和之后,政府總是接受這種惡性通貨膨脹,因?yàn)檫@是他們能夠?yàn)檫@項(xiàng)努力唯一拿得出手的。

訣竅是把錢花在實(shí)際經(jīng)濟(jì)價(jià)值超過發(fā)行債務(wù)利息的努力上。從 1970 年代末到今天,中國奉行的這種戰(zhàn)略取得了巨大成功。邁克爾佩蒂斯認(rèn)為,債務(wù)的真實(shí)成本在 2008 年之后的某個(gè)時(shí)候超過了經(jīng)濟(jì)增長。中國積累了人類歷史上最大的債務(wù)存量,因?yàn)樗捎昧藰O富熱情的名義 GDP 目標(biāo)政策,而且它不發(fā)行全球儲(chǔ)備貨幣。如果美國也全力以赴,那么美聯(lián)儲(chǔ)可以囤積多少債務(wù)就沒有上限了。

我無法確定地預(yù)測(cè)美聯(lián)儲(chǔ)的資產(chǎn)負(fù)債表會(huì)增長多少。我只知道,如果要實(shí)行這樣的政策,唯一的辦法就是印鈔票。我們交易員和投資者面臨的問題是,我們可以擁有哪些金融資產(chǎn)至少以與美聯(lián)儲(chǔ)資產(chǎn)負(fù)債表相同的速度增長。

美國已經(jīng)開始了這一進(jìn)程。假設(shè)到 2021 年底,美國 10 年期國債收益率為 2%,GDP 增長 6.5%,這是美聯(lián)儲(chǔ)和“受人尊敬的”經(jīng)濟(jì)學(xué)家目前的估計(jì)。這是負(fù) 4% 的實(shí)際收益率。

你有一份糟糕的工作

水,水,無處不在,

所有的板子都縮小了;

水,水,無處不在,

也沒有一滴水喝。

——The Rime of the Ancient Mariner

這是我最喜歡的詩句之一,它非常適合當(dāng)前的流動(dòng)性狀況。由于美聯(lián)儲(chǔ)每月購買債券,流動(dòng)性明顯增加;然而,我們實(shí)際需要的水只能來自美國政府和財(cái)政部通過的大量支出法案,這需要發(fā)行更多的票據(jù)、鈔票和債券。

不幸的是,這篇文章已經(jīng)太長了,所以我無法深入探討量化寬松的傳導(dǎo)渠道究竟是如何運(yùn)作的。但本質(zhì)上,當(dāng)美聯(lián)儲(chǔ)從太大而不能倒閉的銀行購買國債時(shí),它會(huì)將美聯(lián)儲(chǔ)持有的銀行準(zhǔn)備金記入貸方。

由于資本充足率規(guī)定,銀行必須根據(jù)這些準(zhǔn)備金持有額外的資本。

然而,如果他們持有美國國債,他們就需要少持有,或者根本不持有。