摘要:這種賣出選擇通常歸因于礦工——由于減半實質(zhì)上會將每個區(qū)塊的收入減少50%,因此在獎勵減少時,礦工通常會出售部分儲藏BTC以升級他們的硬件,以便進行更高效的挖礦,這種結(jié)構(gòu)性的賣壓可能目前也正在發(fā)生。因此,由于今天已經(jīng)消化了未來12個月的兩次以上降息,此次BTC減半后更重要的驅(qū)動因素,可能是持續(xù)的美國通脹或其他任何可能鼓勵美聯(lián)儲繼續(xù)按兵不動而不進行降息的事情。...

原文標題:The 2024 BTC Halving Preview: Bullish but is it tradeable?

原文作者:Rick Maeda

原文來源:Presto Research

編譯:Foresight News

總結(jié):

- 從表面上看,比特幣減半這一備受期待的事件在歷史上通常是看漲的;

- 然而,考慮到可以借鑒研究的減半歷史發(fā)生次數(shù)較少,并且更加仔細地觀察比特幣在整體市場環(huán)境下的表現(xiàn),很難僅憑減半事件本身做出任何高確定性的判斷;

- 總體而言,從供應角度來看,比特幣減半可能不是一個可交易的事件,但它具有結(jié)構(gòu)性看漲因素,如果有適當?shù)暮暧^風向支持,比特幣在減半后可能會再次出現(xiàn)反彈行情;

關(guān)于比特幣減半的共識是看漲,并且普遍認為這是一個可交易的事件,但事實真如此么?在本報告中,我們深入研究了過去的減半事件,并對 2024 年減半進行了供應和宏觀數(shù)據(jù)分析,以獲取更多關(guān)于這個被廣泛預測事件對投資者意味著什么的綜合信息。

什么是比特幣減半?

減半,是比特幣網(wǎng)絡中預先編程的事件,指將比特幣礦工的獎勵減半。這是比特幣貨幣政策中的一個重要機制,它確保只有 2100 萬枚 BTC 最終會進入流通,以防止通貨膨脹,并降低后續(xù)新 BTC 的發(fā)行速度。

其中這個程序更新每 210,000 個區(qū)塊進行一次,大致相當于每四年一次,且當比特幣在 2009 年推出時,挖礦獎勵設定為 50 枚 BTC,由于今天的減半是第四次,加上之前的三次減半(2012 年、2016 年和 2020 年),獎勵已經(jīng)降至每個區(qū)塊 3.125 枚 BTC。

眾所周知,比特幣使用工作量證明(PoW)共識機制來驗證和保護區(qū)塊鏈上的交易,而在 PoW 中,礦工需要互相競爭解決復雜的數(shù)學問題,且第一個正確解決的礦工可以將下一個交易區(qū)塊添加到區(qū)塊鏈中。

而作為驗證交易和向區(qū)塊鏈添加區(qū)塊的補償,獲勝的礦工將獲得新創(chuàng)建的比特幣作為獎勵——正是這份獎勵,在今天的減半事件中被「減半」。

歷史上關(guān)于「減半」的冷酷現(xiàn)實

從表面上看,減半在歷史上已被證明對 BTC 非常有利。

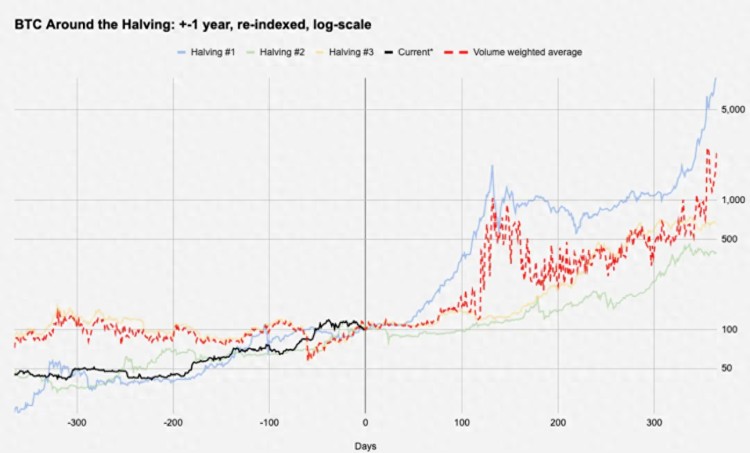

上圖就顯示了 BTC 在每一個減半日之前和之后的歷史價格走勢(范圍是從減半前 1 年到后 1 年),紅色虛線顯示過去每次減半的成交量加權(quán)平均值,而黑線顯示當前的 BTC 數(shù)據(jù)情況。

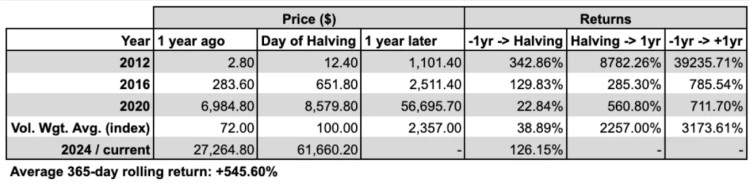

下圖則以表格形式概述了相關(guān)數(shù)據(jù),注意:橫軸的 Day 0 = 減半日期,縱軸的 Day 0 = 100,此外本文是使用 4 月 17 日的價格數(shù)據(jù)來進行推斷。

第一張圖的對數(shù)刻度的 Y 軸表明減半是看漲催化劑,但鑒于我們只有三個觀察結(jié)果,且第一個是 BTC 僅為 12.80 美元;第三個發(fā)生在 2020 年 5 月——當時所有風險資產(chǎn)都在 Covid 反彈中大幅上漲,所以似乎任何對數(shù)據(jù)的解釋都需要保持懷疑態(tài)度。

此外,當我們查看一下 BTC 自 2011 年年中以來的平均 1 年回報率時,會發(fā)現(xiàn)除了 2012 年的第一次減半外,其它的減半發(fā)生后的 1 年回報率看起來都并不令人十分滿意。

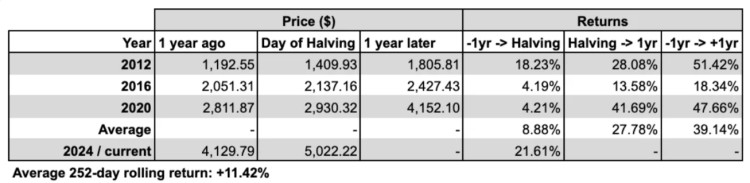

同時,2020 年的減半引出了一個有趣的問題,即彼時的全球市場總體表現(xiàn)如何。在下圖中,我們使用股票(特別是標準普爾 500 指數(shù))作為風險資產(chǎn)的基準進行了比較。

雖然 SPX 自 2011 年 7 月中旬以來的 1 年平均滾動回報率為 +11.42%(與 BTC 歷史價格數(shù)據(jù)相匹配),但其在比特幣減半后開始算起的 1 年平均表現(xiàn)則超過 +27%——即平均值的兩倍多!

這凸顯了一個重要的現(xiàn)實,而常見的敘事往往忽略了這一點。出于同樣的原因,我們不能得出「因此,比特幣網(wǎng)絡中的程序更新將礦工獲得的獎勵減半,這對標準普爾 500 指數(shù)非常有利」的結(jié)論,我們也可能無法從 BTC 過去的表現(xiàn)中得出真正的結(jié)論性陳述。

否則,通過某些指標,例如優(yōu)于平均表現(xiàn)的命中率,你甚至可以得出結(jié)論——比特幣減半對標普 500 指數(shù)的利好程度要高于對比特幣本身的利好程度!

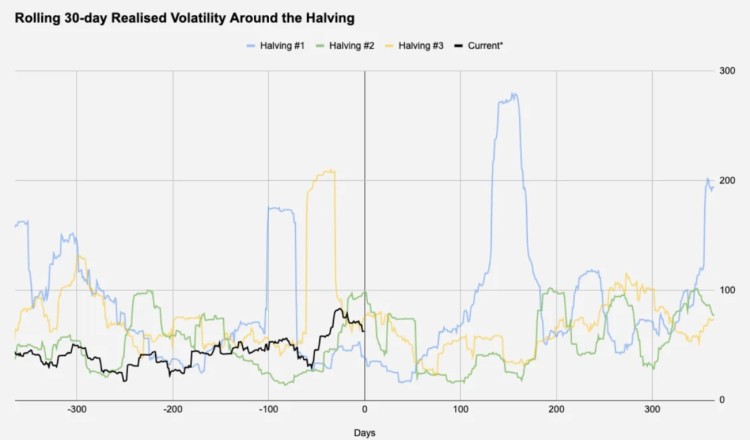

同時,對于那些對波動性感興趣的人來說,數(shù)據(jù)顯示波動性似乎與減半日期或周期沒有明顯的關(guān)系,下圖就顯示了減半日期(+-365 天)前后的 30 天實際波動率:

2024 減半主題 #1:長期持有者

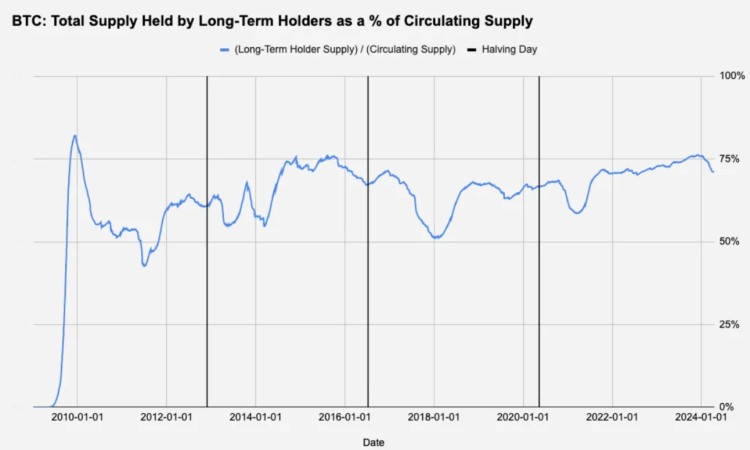

在這里,我們看一下長期持有者持有的 BTC 總量,并根據(jù) BTC 的供應量進行調(diào)整。

考慮到比特幣的流通供應會一直增加,直到達到 2100 萬比特幣的硬頂限制,所以我們將長期持有者的數(shù)量除以當時的流通供應,以百分比形式查看持有量:

盡管 2020 年的情況微妙,但圖 5 表明,長期持有者可能會在減半之前獲利了結(jié),2024 年也會出現(xiàn)下跌。這種銷售動態(tài)通常歸因于礦工;由于減半基本上使每個區(qū)塊的收入減少了 50%,礦工通常會在獎勵減少時出售部分國庫來升級他們的硬件,以實現(xiàn)更有效的挖礦。這種結(jié)構(gòu)性拋售壓力現(xiàn)在可能正在發(fā)生,因為我們距離 2024 年減半還有幾天。

盡管在 2020 年的情況很微妙,但上圖表明,長期持有者可能會在減半前套現(xiàn),且 2024 年也出現(xiàn)了這種情況。

這種賣出選擇通常歸因于礦工——由于減半實質(zhì)上會將每個區(qū)塊的收入減少 50%,因此在獎勵減少時,礦工通常會出售部分儲藏 BTC 以升級他們的硬件,以便進行更高效的挖礦,這種結(jié)構(gòu)性的賣壓可能目前也正在發(fā)生。

2024 年減半主題 #2:交易所 BTC 余額

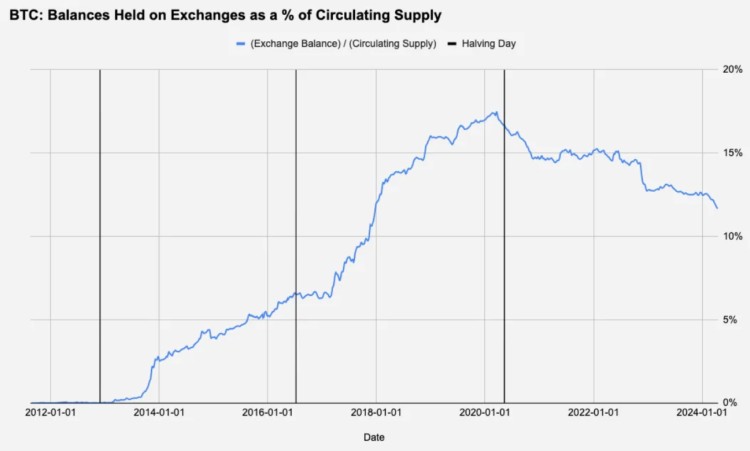

盡管交易所不進行方向性的押注,但我們?nèi)匀粫榭唇灰姿?BTC 儲備持有量(推而廣之,也可能是其內(nèi)部做市商),以查看在減半日附近是否存在某種可遵循的模式:

上圖是將加密貨幣交易所持有的比特幣總供應量除以當時的流通供應量,似乎沒有什么有趣的東西。唯一可觀察到的趨勢是長期趨勢——交易所經(jīng)歷了約 6 年的積累階段后,隨著上一輪牛市的開始,BTC 持有量開始穩(wěn)步下降。

2024 年減半主題 #3:宏觀背景

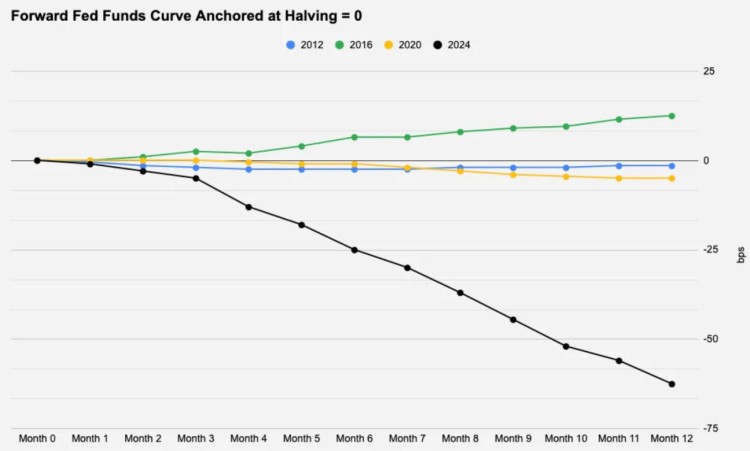

宏觀條件與比特幣的相關(guān)性經(jīng)常被爭論,但宏觀周期,特別是美元流動性(作為貨幣政策 / 利率、風險偏好等的函數(shù))仍然是中長期資產(chǎn)價格的主要驅(qū)動力。有鑒于此,我們仔細研究了下圖中減半日后未來 12 個月聯(lián)邦基金利率對應的市場定價。

很明顯,2024 年的減半是一個異常值,幾乎有 3 次降息被定價進去,或者更簡單地說,就是市場已對任何形式的利率變動有所預期。

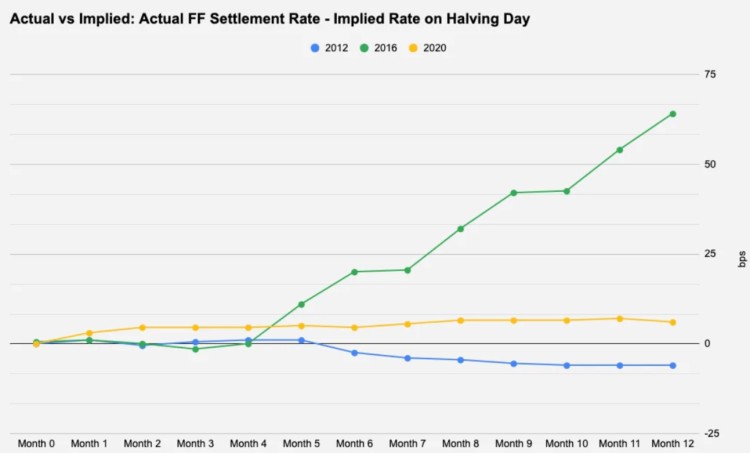

降息通常對風險資產(chǎn)有利,但對價格走勢來說,重要的往往不是已經(jīng)定價進去的因素,而是與市場預期的偏差程度——無論是通脹數(shù)據(jù)還是美聯(lián)儲主席的聲明。在下圖,我們比較了每個減半日實際結(jié)算隱含利率與市場預期之間的差異,以查看上圖中的前瞻性定價的準確性。

其中 2012 年和 2020 年的數(shù)據(jù)相當平淡無奇,與最初預期相差 +-10 個基點,但 2016 年值得研究,因為美聯(lián)儲在彼時兩次加息,而當時市場并沒有對此進行定價。

有趣的是,上文的圖 1 和圖 2 顯示,2016 年減半后的 12 個月是 BTC 在前三次減半中表現(xiàn)最差的一個月,也是唯一一次表現(xiàn)低于其 1 年平均回報率的月份。因此,由于今天已經(jīng)消化了未來 12 個月的兩次以上降息,此次 BTC 減半后更重要的驅(qū)動因素,可能是持續(xù)的美國通脹或其他任何可能鼓勵美聯(lián)儲繼續(xù)按兵不動而不進行降息的事情。

結(jié)論

我們簡要探討了此次減半的獨特宏觀背景,但本報告中未提及其他考慮因素——最近推出的現(xiàn)貨 BTC ETF 等。隨著 BTC 最近引起的所有關(guān)注,這絕對是迄今為止最受期待的減半,BTC 的普遍機構(gòu)化引入了新的參與者,可能會改變供需和價格走勢動態(tài),值得注意的是,新推出的 ETF 持有 BTC 流通供應量的 4.1% 以上,而 MicroStrategy 持有超過 1% 的供應量。

鑒于之前只有三次減半,所以很難從過去的表現(xiàn)中得出具有統(tǒng)計學意義的結(jié)論,以確定這是否是一個可交易的事件。然而,從結(jié)構(gòu)上看,從供應的角度來看,這無疑是一個利好事件。